AS “Latvenergo” emitē zaļās obligācijas 25 milj. EUR apmērā

15. aprīlis, 2016

Atruna

ŠIS PAZIŅOJUMS NAV PAREDZĒTS PUBLICĒŠANAI VAI IZPLATĪŠANAI TIEŠI VAI NETIEŠI TĀDĀS VALSTĪS UN JURISDIKCIJĀS, KURĀS ŠĀDA PUBLICĒŠANA VAI IZPLATĪŠANA BŪTU NELIKUMĪGA VAI IR NEPIECIEŠAMI TĀDI PASĀKUMI, KAS NAV NOTEIKTI LATVIJAS REPUBLIKAS TIESĪBU AKTOS, IESKAITOT AMERIKAS SAVIENOTĀS VALSTIS, AUSTRĀLIJU, KANĀDU, HONKONGU UN JAPĀNU.

Šī gada 14. aprīlī AS “Latvenergo” (Baa2/stabils, Moody’s) pirmās sērijas ietvaros emitēja papildu zaļās obligācijas par kopējo summu 25 milj. EUR pēc nominālvērtības ar dzēšanas termiņu 2022. gada 10. jūnijs, fiksēto gada procentu likmi (kuponu) – 1,9%, ienesīgumu – 1,3107% unobligāciju emisijas cenu – 1050,658 EUR. Obligācijām Moody’s ir piešķīris kredītreitingu Baa2/stabils. Obligāciju izvietošana tika realizēta šī gada 7.aprīlī, obligāciju kopējam pieprasījumam izvietošanas perioda beigās sasniedzot 146,1 miljonu eiro, tādējādi 5,8 reizes pārsniedzot plānoto emisijas apjomu. Ņemot vērā investoru lielo interesi, sākotnējā riska - ienesīguma uzcenojuma diapazona apakšējā un augšējā robeža obligāciju izvietošanas gaitā tika samazināta par 0,10 procentpunktiem, izvietošanas perioda beigās uzcenojumam nofiksējoties pie zemākās robežas 1,2% līmenī. Obligāciju iegādes orderi tika saņemti no 21 investora, ieskaitot aktīvu pārvaldības fondus, apdrošināšanas sabiedrības un bankas Latvijā, Lietuvā, Igaunijā, Francijā, Austrijā un Somijā.

Pēc obligāciju iedalījuma tās iegādājās 16 investori, no kuriem vairāki AS “Latvenergo” obligācijas pirmreizējā tirgū iegādājušies pirmo reizi.

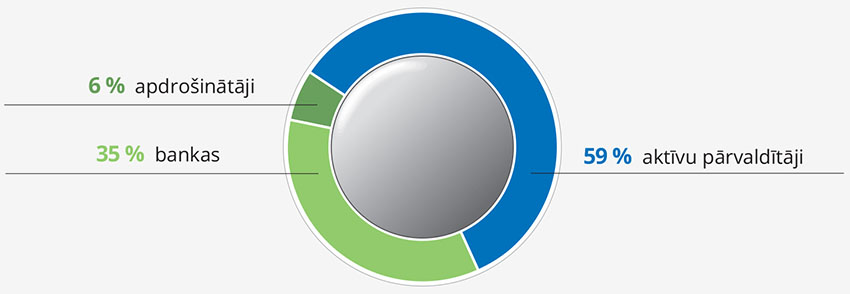

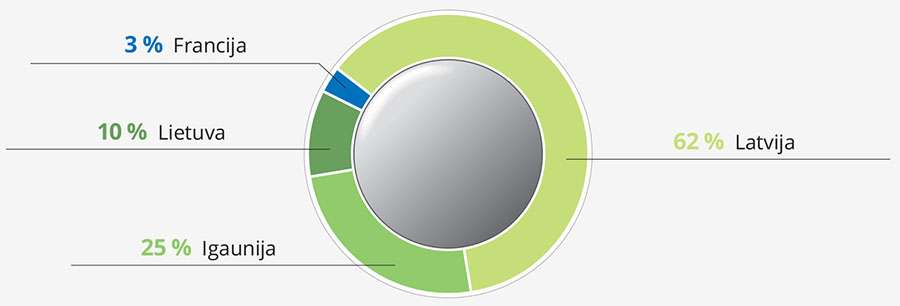

Zemāk norādīts investoru iedalījums pēc piešķirto obligāciju apjoma:

Investoru kategorijas

Valstis

Obligāciju emisija īstenota AS “Latvenergo” otrās obligāciju piedāvājuma programmas 100 milj. EUR apmērā ietvaros un pēc obligāciju iekļaušanas regulētajā tirgū obligācijas tiks apvienotas un veidos vienu sēriju ar 2015. gada 10. jūnijā emitētajām obligācijām 75 milj. eiro apmērā un tām tiks piešķirts vienots ISIN kods LV0000801777. Līdz ar 25 milj. EUR obligāciju emisiju šī gada 14. aprīlī AS “Latvenergo” ir veiksmīgi emitējusi zaļās obligācijas visas otrās obligāciju piedāvājuma programmas 100 milj. eiro apmērā.

Guntars Baļčūns, AS “Latvenergo” finanšu direktors: “Lai obligāciju emisija noritētu sekmīgi, svarīga ir ne tikai labvēlīga situācija finanšu tirgos, bet arī ambīcijas izveidot labāko piedāvājumu – Latvenergo gadījumā tās ir zaļās obligācijas, ar kurām esam startējuši vieni no pirmajiem Austrumeiropā kopumā. Šodien esmu gandarīts par mūsu paveikto darbu – rekordaugstā investoru interese un nofiksētais zemais obligāciju gala ienesīgums ir apliecinājums mūsu veiksmīgai darbībai, kā arī investoru interesei ieguldīt līdzekļus zaļajos projektos.”

Obligāciju emisijas rezultātā iegūtie līdzekļi tiks novirzīti Latvenergo koncerna pilnībā vai daļēji finansētiem zaļajai domāšanai atbilstošiem projektiem ražošanā, sadales un pārvades tīklu aktīvos atbilstoši AS “Latvenergo” apstiprinātam dokumentam - Zaļo obligāciju satvaram, par kuru Starptautiskais klimata un vides izpētes centrs – Oslo ir sagatavojis neatkarīgu atzinumu par obligāciju kā ieguldījuma objekta atbilstību noteiktiem vides un ilgtspējas kritērijiem. Informācija par ieņēmumu no 2015. gada jūnijā emitētajām zaļajām obligācijām izlietojumu būs pieejama 2015. gada Latvenergo koncerna Ilgtspējas pārskatā, kas tiks publicēts 2016. gada 20. aprīlī.

Atruna

Šis paziņojums nav uzskatāms par piedāvājumu pārdot vai piedāvājumu pirkt obligāciju piedāvājuma programmas ietvaros emitētās obligācijas jebkurā jurisdikcijā jebkurai personai, kam šādu piedāvājumu izteikšana attiecīgajā jurisdikcijā ir nelikumīga. AS “Latvenergo” vai tā pārstāvji un AS “SEB banka” neuzņemas nekādu tiesisku atbildību par šādiem pārkāpumiem neatkarīgi no tā, vai potenciālais obligāciju pircējs ir informēts par šādiem ierobežojumiem. Obligāciju piedāvājuma programmas ietvaros emitētās obligācijas nav un netiks reģistrētas atbilstoši Amerikas Savienoto Valstu 1933. gada Vērtspapīru likumam (U.S. Securities Act 1933) (“Vērtspapīru likums”) vai jebkura Amerikas Savienoto Valstu štata vērtspapīru likuma noteikumiem, līdz ar to obligācijas nav atļauts tieši vai netieši piedāvāt, pārdot, tālāk pārdot, nodot, piešķirt, izsniegt vai citādi izmantot Amerikas Savienotajās Valstīs, izņemot saskaņā ar Amerikas Savienoto Valstu Vērtspapīru likumā vai attiecīgā Amerikas Savienoto Valstu štata vērtspapīru likumos noteiktajiem izņēmumiem vai tādiem darījumiem, kas nav pakļauti Amerikas Savienoto Valstu Vērtspapīru likumā vai kāda Amerikas Savienoto Valstu štata vērtspapīru likumā noteiktajām reģistrācijas prasībām.